相続税しかやらない税理士 松井敬二です。

親の土地を子供に名義変更する場合、「売買」と「贈与」、どちらが得かという質問をよく受けます。

私は「もちろん、贈与ですよ」と即答します。

すると質問者のほぼ全員の方が「売買の方が得ではないですか」とさらに聞いてきます。

私が、「なぜ、そう思われるのですか」と伺いますと、皆さん口を揃えて、「売買の方が贈与より税率が低いですよね」と言われます。

お気付きでしょうか?

質問者の方々は、納める税金としてはどちらが得なのかという趣旨で尋ねているのですね。

一方私は、親の土地を子供に名義変更する場合に、どちらの方法がより金銭的な支出を抑えることができるのかという観点でお答えしているのです。

つまり、話はこうです。

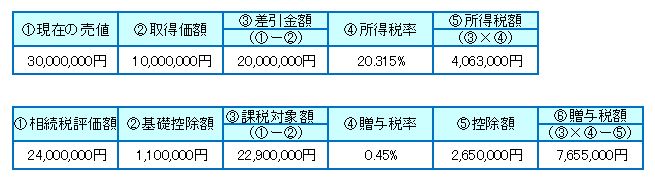

親が所有している土地の買った当時の価額が1,000万円だとして、現在の土地の時価(売値)が3,000万円だとします。

そして、贈与の場合の相続税評価額が2,400万円の土地の場合を例にして比較してみます。

【売買の場合の税金】

まず、現在の売値3,000万円から買った当時の価額の1,000万円を差し引きます。

現在の売値3,000万円ー取得価額1,000万円=差引金額2,000万円

次に、その差引金額の2,000万円に所得税の税率20.315%を掛けます。

差引2,000万円×税率20.315%=4,063,000円

これが売買の場合の所得税として、売り主となる親が支払うべき税金の額です。

ちなみに、この税率20.315%は土地の所有期間が5年以上の場合で、復興特別所得税及び地方税込みの税率です。

【贈与の場合の税金】

贈与の場合の課税対象額は、土地の相続税評価額である2,400万円です。

まず、その土地の相続税評価額2,400万円から贈与税の基礎控除額の110万円を差し引きます。

土地の相続税評価額2,400万円ー贈与税の基礎控除額の1,100,000円=差引金額22,900,000円

続いて、その差引金額に贈与税の税率を掛けて控除額を差し引き、贈与税を計算します。

差引金額22,900,000円×贈与税率0.45-控除額2,650,000円=7,655,000円

これが贈与の場合の贈与税として、受贈者である子供が支払うべき税金の額です。

いかがですか。結果は、一目瞭然ですね。税金面だけを見れば、明らかに売買の場合の4,063,000円の方が断然お得です。

では、なぜ私は贈与の方が得だと即答したのでしょうか。

それは、売買の場合には、売値である3,000万円を子供が用意して、売り主である親に支払う必要があるからなのです。

当然ですよね。売買という取引をしたのですから。

そうすると話は変わり、次のようになる筈です。

【売買の場合】

売り主である親は、既に説明したとおり、所得税として4,063,000円を申告し納税することになります。

それとは別に、買主である子供は、売値である30,000,000円ものお金を用意して、売る主である親に支払わなければならないのです。

【贈与の場合】

受贈者である子供は、既に説明したとおり、贈与税として7,655,000円を申告し納税すればよいだけです。

ちなみに、売値を仮に2,000万円としても結果は同じです。贈与税の方がお得です。

余談ではありますが、親子間の売買の場合に、融資してくれる金融機関は殆どないと思われます。

つまり、売買となれば、その売買代金を用意しなければならないのです。この点だけでも、経済的に明らかに売買は得策ではないと言えるのではないでしょうか。

さて、ここまで来るとこんなささやきが聞こえてきます。「売買代金が決済されたかどうか分からないでしょう?」と。

そのように思われている方が多いのも事実でしょう。しかし、税務当局を甘く見てはいけません。

まず、名義変更登記により「売買」の事実が把握されます。そして、申告により親子間の取引であることも容易に判明します。

当然のことながら、代金決済が行われたのかどうかの確認を行うことになり、代金決済の事実が無ければ所得税を取り消して贈与税を課税することになります。

この場合、贈与税の課税が申告期限後に行われますので、贈与税に係る加算税と延滞税が別に加算されることになるのです。

この加算税と延滞税こそが、無駄な税金であり、まさに節税するに値するものだということです。

以上、お分かりいただけたでしょうか。

つまり、、「売買」と「贈与」のどちらが得かという問いは、初めから売買代金を用意するという観念が頓挫し、税金面だけを考えた愚問だということです。

しかしながら、この手の質問に関し、世のネットなどの情報を見ますと、その大半が売買代金を用意するという最も肝心な部分をはぐらかしています。

読み手、聞き手を困惑させているのが現実です。

ただし、税金面などさておいて、現実に親子間の売買を望む方々がおれるのも事実です。

一例をあげるならば、老後を安心して暮らせるようにと施設への入居を希望される親御さんなどの場合です。

施設への入居資金もばかになりません。しかし、長年住み慣れた我が家を他人に売却することにも思いがあります。

そのような家族の場合、子供たちに家を買って貰い、その資金で施設への入居をと考えることもあるでしょう。

このように、親子間、親族間の行為がなにかと税金面での損得が先走っている感もありますが、そうではない部分も多々あるのも事実です。

いずれにいたしましても、あらゆる対策案が世に溢れておりますが、常に、事実を伴わない形式だけの対策にはならないように気をつけたいですね。

▲▲ ┌──┐ ▲▲ / ̄\/ ̄\ ▲▲ ▲▲

┃┃ │田田│ ┃┃ │田││田│ ┃┃ ┃┃

┃┃ │田田│ ┃┃ │田││田│ ┃┃ ┃┃

相続相談サロンをお気軽にご利用下さい。

https://jtla.jp/salon/

—————————————————–

JTLA

株式会社日本租税法アカデミー

—————————————————–

相続税相談、相続税対策、相続に強い税理士紹介のJTLA

※相続税に関することは税理士が担当致します。